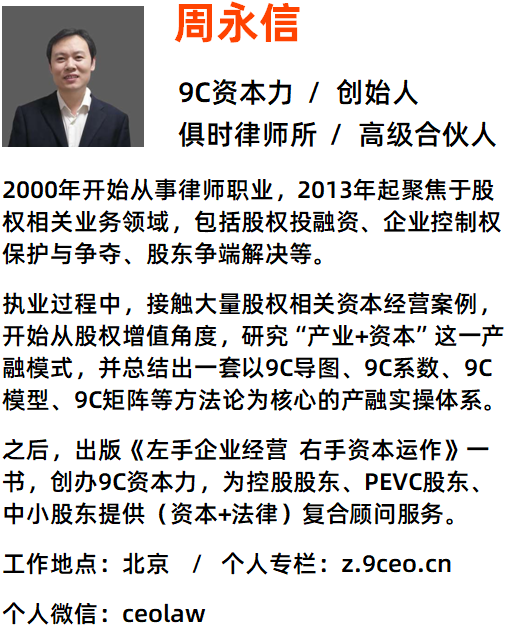

文 / 9C资本力 周永信

问:有家上市公司跟一家PE共同投资成立了一个私募并购基金(有限合伙)对外募集资金,上市公司出资1/3作为劣后,剩下为优先级LP和同股同权LP。投资标的的退出机制为该上市公司优先收购,这种情况下有没有可能发生一种情况,就是标的发展很好,估值很高但上市公司以非常低的价格收购了,使得LP得不到相应的收益,甚至亏损?

答:对于上市公司,见过高价收资产的,也见过低价卖资产的。但像你说的这种低价收资产的,还真没见过。

不过既然你这么问了,那咱们就来分析一下,发生这种情况的可能性。

这需要我们来回答几个问题:

这么做谁会受益?

以低于估值的价格进行收购,受益的当然是收购方。不过,这里的估值,必须是公允的、客观的。另外,这里的收购方是上市公司(也就是说,受益的不仅是大股东,还包括其股民)。

这么做谁会受损?

财富是守恒的,有人沾了便宜,就必然有人吃亏。那这么做吃亏的是谁呢?

是被收购企业一方,包括——

1、创始人及团队:正常情况下,他们持股应该是最多的,损失也应该是最大的;

2、GP:收益分成肯定要少一块了;

3、LP:包括优先和劣后。

这么做都需要谁同意?

并购不是简单的交易,更何况还是上市公司并购。所以这事不是一两个人就能做成的,至少需要以下人员(机构)的同意或配合:

1、创始人(被并购方)

2、GP

3、监管部门

他们会不会同意?

监管部门暂且不论,就说创始人和GP。他们是利益受损的一方(尤其是创始人),你说他们会不会同意?

明明值100块钱的东西,别人非要出60块买,如果是你,你会干吗?

如何让他们同意?

当然,也不是就绝对没有办法让他们同意。

最常见的办法就是利益输送,墙内吃亏墙外补、明里吃亏暗里补。以其他的途径弥补其损失,并且还要使之有额外的收益。最终,也能把这事鼓捣成。

谁来主导这件事?

那谁有可能来主导这事呢?有这种动机的,当然是受益的一方。也就是上市公司大股东和股民。但股民不现实,只能是大股东了(GP,甚至局外人也不是没有可能,但难度太大,几率可以忽略)。

还事还值不值得做?

值不值得做,要从主导者的角度来计算投入产出比,看划不划算。另外,还要看风险大小,值不值得冒这个险。

先看收益,无非是牺牲的不知情的LP的利益,创始人、GP等人的利益一分都不能少。并且,这个收益大股东也不能全得,有一大部分是要分给股民的。

再看成本,为了获得创始人和GP的同意,很是要破费一笔的。

最后看风险,一旦机事不秘,泄露了,那可就惨了,这可是上市公司啊!

LP对策

通过以上分析,可以看出,这种事应该是不会发生的。

但作为LP,还是担心怎么办?凡事可没有绝对啊!万一出现了这种情况怎么办?

建议:再深入、细致的了解一下该上市公司和GP,全面、客观的评估一下这种事发生的可能性。然后在签署合伙协议时,注意一下条款的控制。最后,保持对该上市公司(尤其大股东)及GP的关注,发现问题,立即采取行动。

关于作者:周永信,9C资本力创始人、律师,著有《左手企业经营 右手资本运作》一书。

分类:9C杂谈 / 标签:私募股权基金募集设立方案