文 / 9C资本力 周永信

研究失败,与研究成功同样重要。

太安堂,一个500年的中药老字号。

它2010年上市,2015年时,市值超过160亿。

然而,9年之后,它的市值就剩4亿,且面临退市。

2015年,太安堂实控人柯树泉,以39亿元身家,登上《胡润百富榜》。

2024年,柯树泉已被限制高消费。

这期间发生了什么?

太安堂,是如何把自己搞到这步田地的?

一、早过同仁堂

相传,太安堂由明代御医柯玉井公,创立于1567年。

这个历史,比同仁堂还早了100年。

1989年,第十三代传人柯树泉,接手太安堂。

1995年,他创立汕头市皮宝卫生制品有限公司,推出第一个产品“皮宝霜”。

据说,皮宝霜一炮走红,影响力从汕头,迅速拓展到全国各地。

柯树泉也自此,成为声名远播的潮商。

2000年3月,柯树泉之子柯少彬,成立广东皮宝制药有限公司。

2007年4月,他们将公司改制为广东皮宝制药股份有限公司,柯树泉家族全资控股。

12月,引入汕头市华宇投资控股有限公司,作为第二大股东,持股20%。

同年,柯树泉还有一个重大举措,那就是收购了汕头市麒麟药业。

当时,麒麟药业处于经营困境,但有两个重要产品:麒麟丸和心宝丸。

这两个产品潜力巨大,分别用于治疗不孕不育和心脑血管疾病。

柯树泉通过并购,将这两个重要产品收入囊中。

2009年,心宝丸、麒麟丸合计收入超4000万元。

2010年6月,柯树泉将公司在深交所上市,证券简称“皮宝制药”。

8月,皮宝制药吸收合并子公司太安堂制药,更名为广东太安堂药业股份有限公司,证券简称变更为“太安堂”。

二、野蛮的成长

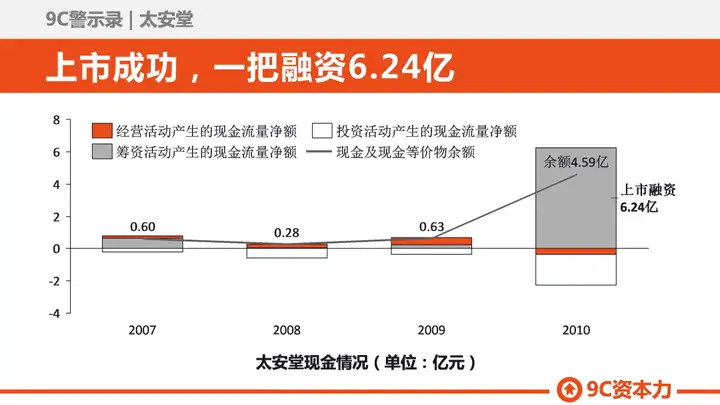

上市时,太安堂一举融资6.24亿元。

2010年年底,太安堂现金余额4.59亿元,家底很充实:

收购来的麒麟丸和心宝丸,销售和收益一直都不错。

由于有这个成功经验,上市后又有大把的钱,柯树泉便想更进一步。

他选择以并购为主要方式,辅以自建项目,进行扩张。

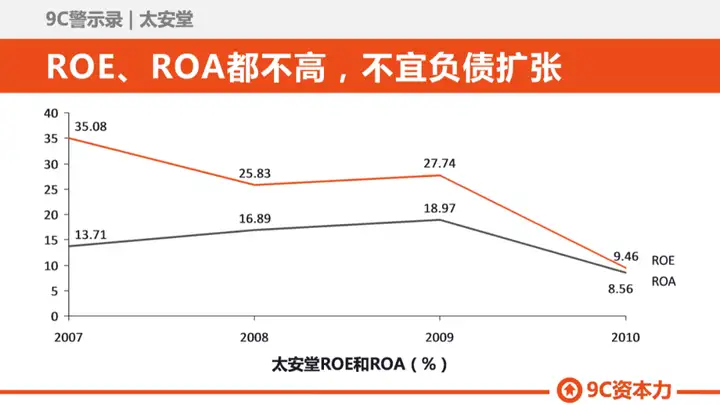

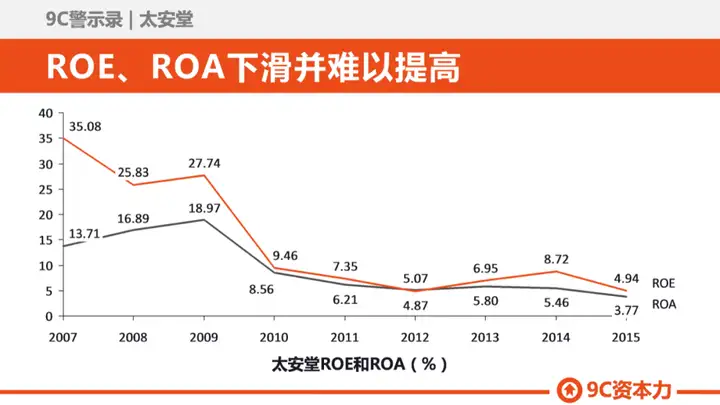

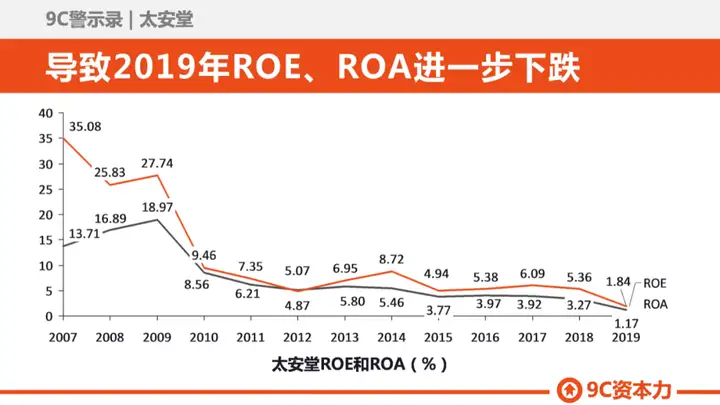

但实际上,这时的太安堂,ROE(净资产收益率)和ROA(总资产收益率)都处在低位:

这意味着,现有的资产,经营的还不够好。

这种情况下,是不适宜再行扩张增加资产的,尤其是不应该负债扩张。

但柯树泉并没有看到这一点。

2011年4月,太安堂先以2400万元,收购了广东雷霆国药70个药品生产技术(批准文号)。

12月,又以1.36亿元,收购了广东宏兴集团股份有限公司52.4%的股权。

该公司拥有中成药、保健品、中药饮片三个生产基地,主要生产和销售蜜丸、片剂、口服液、 散剂、颗粒、糖浆等10个剂型,拥有203个药品批准文号。

该公司被收购后,又扩建了生产基地,前后投资4.1亿元。

2013年2月,太安堂又公告,拟耗资3.51亿元,投建安徽亳州中药产业基地项目、吉林抚松人参产业基地项目。

2014年8月,又以1600万元现金,收购了上海联华复星药房连锁经营有限公司。

9月,又以3.5亿元,收购了广东康爱多,扩张至医药B2C领域。

除了在医药产业链扩张,太安堂还跨界到房地产领域。

2014年,投资3亿元,成立了太安亳州置业有限公司、广州金皮宝置业有限公司。

这两个公司,打着康养地产的名义,但实际上,做的就是房地产开发。

2015年12月,广州金皮宝置业有限公司以9亿元的价格,拍得广州市白云区一块商业用地。

2017年8月,太安堂又出资3.4亿元,投资潮州市太安堂麒麟洲投资有限公司。

三、危险的虚胖

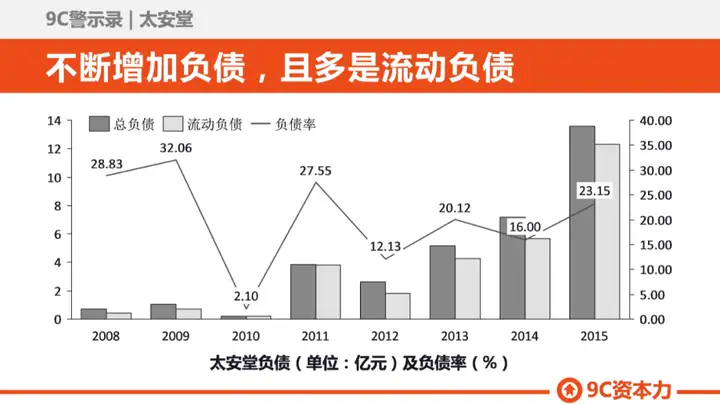

上述的项目,前后投资超过20亿元,上市时融的钱,根本不够用。

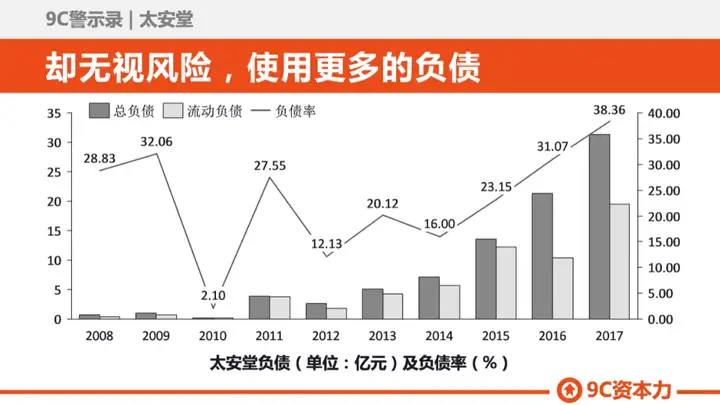

为补充资金,太安堂又做过定向增发,但资金还不够,便不断增加负债,且多是流动负债:

并购和新建,做大总资产,目的是产生协同,或作出规模效应。

但实际上,太安堂没能做到这一点。

它的ROE和ROA下滑后,一直保持在底部,根本提高不上来:

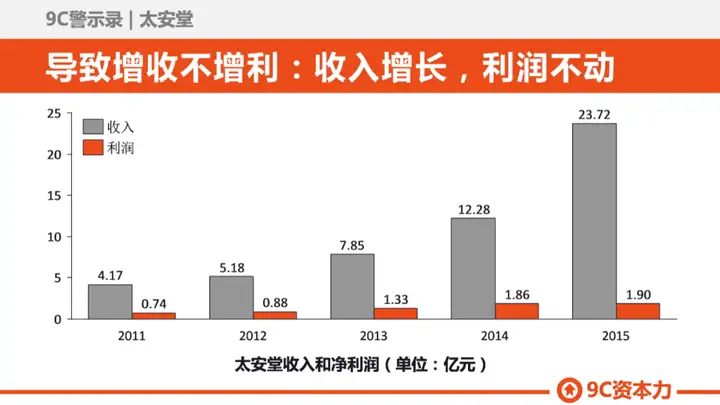

这导致的后果是,收入增长了,但利润却无法同步增长:

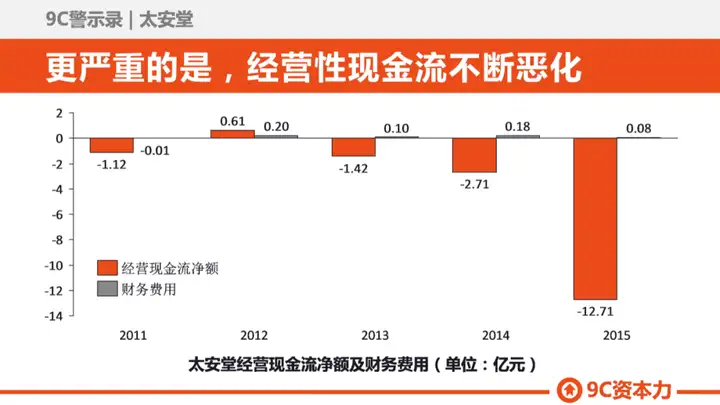

更严重的是,实际的经营情况,还越来越差了。

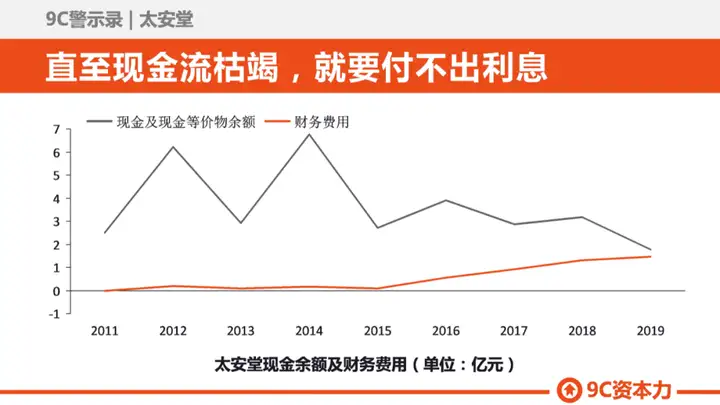

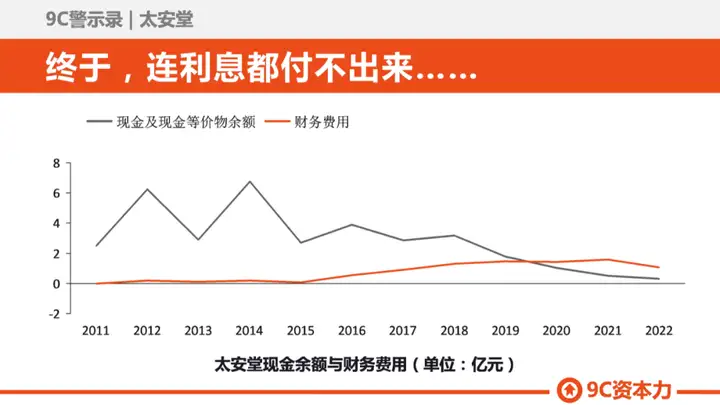

最明显的表现是,经营性现金流净额,不断恶化,甚至连融资的利息,都不够付的:

尤其是2015年,竟然净流出12.71亿!

这意味着,2015年没怎么增长的1.9亿净利润,也有很大的水分。

因为这一年,经营活动收入的钱,减去经营活动支出的钱,差额高达12.71亿。

如果1.9亿净利润是实打实的,反应到现金流上,怎么会是这么个情况呢?

这种经营状况,其实已经很危险了。

四、牛市的幻象

但是,柯树泉仍然没有意识到问题的严重性,因为2015年,是激情澎湃的大牛市。

这一年,太安堂股价一路上涨,市值一度超过160亿。

作为实控人的柯树泉,也身价暴涨,以39亿元身家,登上《胡润百富榜》。

这一切都那么美好,掩盖了所有问题。

所以,太安堂进一步增加了负债:

但是,大牛市没能改善太安堂的基本面。

不断增加的负债,导致已经很低的ROE、ROA,继续下滑:

反应到现金流上,更是危险。

因为企业的现金余额,已经马上连负债的利息都付不起:

五、战略大逃亡

2018年,终于感受到危险的柯树泉,开始卖资产回收现金流,把广州金皮宝置业有限公司75%的股权卖了出去。

但形势并没得到改善。

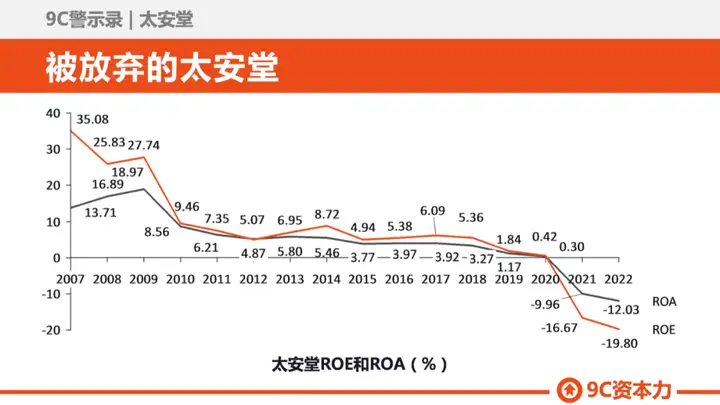

自此,太安堂开始了连续4年的财务造假。

2018年至2021年,它分别虚增利润6600万元、1.44亿元、1.16亿元、1.03亿元。

这占了当期利润的20.08%、115.79%、304.72%、12.25%。

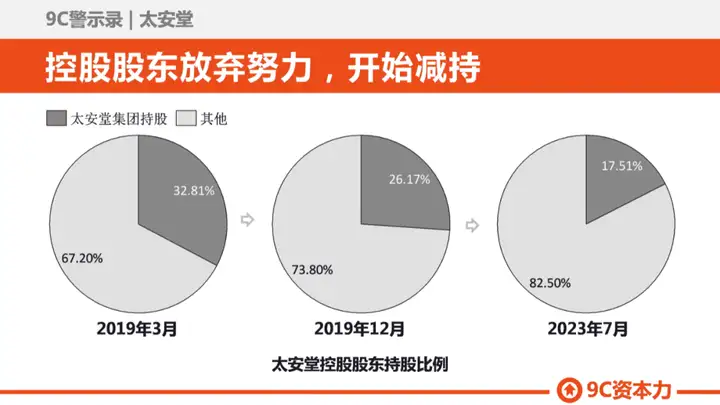

在财务造假的过程中,柯树泉开始了战略大减持:

被放弃的太安堂,状况更加恶化:

终于,债务的利息,超过现金余额:

太安堂,已无力回天。

六、退市的下场

2022年9月26日,太安堂股票简称,被变更为“ST太安”。

2023年5月5日,被叠加实施其他风险警示,股票简称变更为“*ST太安”。

为了保壳,2023年12月,太安堂曾宣布与中核健康等签署预重整的框架协议。

但是,2024年4月,汕头市中级人民法院裁定,终止太安堂的预重整程序。

太安堂4月2日收到裁定,拖延至4月7日进行公告。

4月8日,股价一字跌停。

之后,连续跌停。

4月25日,太安堂收盘0.57元,总市值4.37亿元。

这已是它连续12个交易日收盘价低于1元。

即便未来8个交易日全部涨停,它的股价也已无法回到1元以上。

这意味着,它必将触发“股价连续20个交易日低于1元”的退市红线。

太安堂退市,已成定局。

500年的老字号,可惜了。

关于作者:周永信,9C资本力创始人、律师,著有《左手企业经营 右手资本运作》一书。

分类:9C杂谈